【FX168峰会】肖立晟:离岸人民币市场的发展

2017-12-02 10:11:25 来源: 作者:

2017年11月30日,由FX168财经集团主办的"新秩序•新生态"FX168第六届年度峰会在上海雅居乐万豪大酒店正式举行。在峰会下午的现场,中国社科院世界经济与政治研究所国际金融室副主任肖立晟博士就“离岸人民币市场的发展”发表了主题演讲。

肖立晟首先谈到了离岸人民币市场发展现状,并列出了人民币国际化的三个阶段。第一阶段,2009年7月至2011年6月,人民币国际化爆发式发展;第二阶段,2012年4月至2014年3月,人民币国际化步伐逐渐稳定;第三阶段,2014年3月人民币波幅扩大到2%,升值预期转换为贬值预期。

肖立晟表示,“人民币离岸市场在上海的话是2015年建立起来的,2015年之后人民国际化市场慢慢发展。最早的时候是09年开始,09年到10年人民币国际化很快发展。我们做了基本判断,人民币国际化和人民币汇率密切相关的。”

同时,肖立晟还谈到了离岸人民币市场的新变化。他指出,人民币跨境贸易结算成为新的资本流出渠道,下降势头逐步稳定,离岸人民币存款规模逐步企稳回升。随着人民币贬值,离岸人民币债券(点心债券)的发行量持续下降。点心债券的上市地点开始从香港转移到伦敦和卢森堡。总的来看在短期之内,2018年到2019年之内有大量离岸人民币到期,到期之后可能不做,利率发生变化。

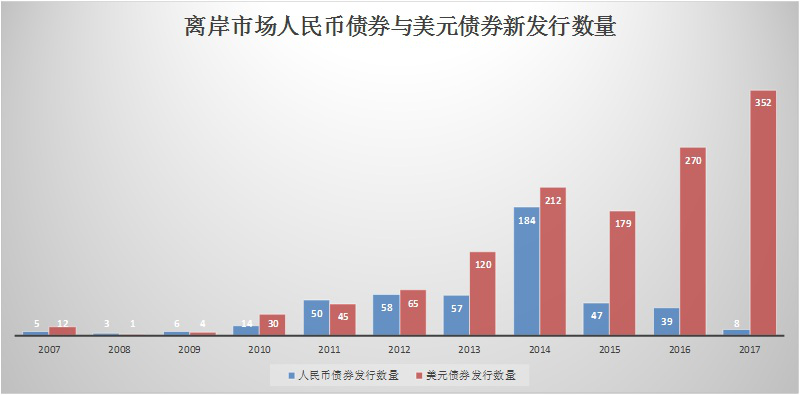

肖立晟还提到了一个变化,即企业从发行离岸人民币债券开始转向发行美元债券。“811汇改”后,离岸人民币发行次数和规模急剧萎缩。从下图中可以看出,以2014年为分界点,美元债券在逐步上升,离岸市场人民币债券的在逐步萎缩。2017年,只有金融机构和跨境企业发行离岸人民币债券。

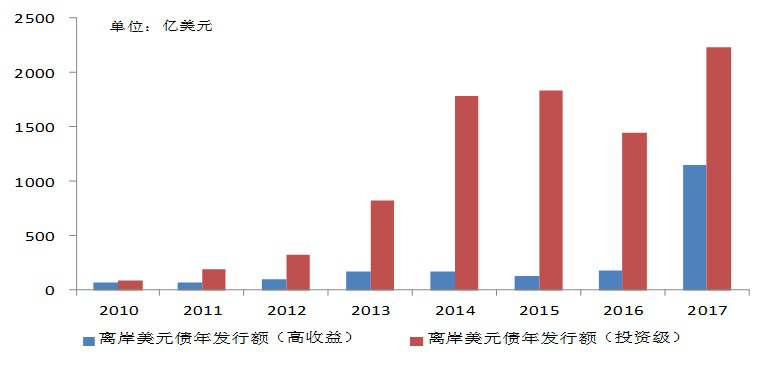

肖立晟称,近期离岸美元高收益率债发行额急剧上升。反映国内企业对资金如饥似渴,急需筹资解决燃眉之急,但伴随的显然是更高的资金成本及流动性风险。离岸融资成本改变下降趋势转向上升。离在岸利差转为负值,显示离岸市场对发行人吸引力下降,这与高收益离岸发行量的激增形成鲜明对比,表明背后有融资成本以外的因素驱动。

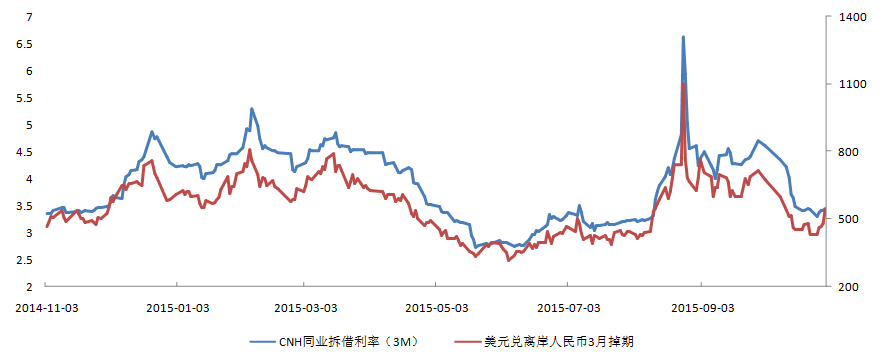

接下来,肖立晟讲到了离岸市场汇率和利率的定价机制。他表示,离岸市场利率由汇率预期决定的,就是人民币汇率的预期改变,预期的调整决定人民币汇率。整个离岸市场上同业拆借利率和人民币兑美元的掉期是相关的。香港同业拆借利率和美元兑人民币掉期基本没相关性,只有中国香港离岸市场,是利率由市场决定的。

肖立晟表示,现在对人民币汇率的波动大致的方式,上下波动3%到4%之间,新兴市场波动大概是8%到9%之间。对于人民币2018年的预期,肖立晟相对乐观,他认为人民币汇率贬值空间不是很大。人民币汇率的决定因素是贸易帐户决定的,全球贸易指数升至最高点,而中国的市场份额也在逐步上升达到13%,明年可能达到15%。

最后,肖立晟介绍了未来离岸人民币国际化进程可能的新阶段,第一是在岸人民币与离岸人民币的波动率会逐步上升;第二,外汇市场对冲和避险需求将会越来越旺盛;第三,离岸市场可以为市场提供广泛而充分的风险对冲工具。

本文标签: